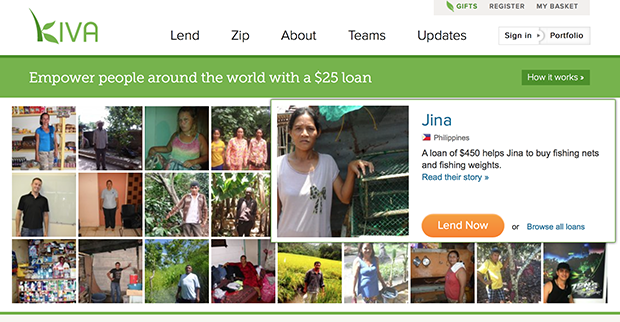

Kiva – некоммерческая организация, миссией которой является борьба с бедностью посредством предоставления кредитов. С помощью интернет-платформы Kiva.org каждый может дать кредит от $25 тем людям, которым нужно немного денег и помощи для того, чтобы реализовать свою идею.

С момента основания Kiva в 2005 году более миллиона людей приняли участие в проекте и выдали кредитов на сумму более $600 миллионов заемщикам из 79 стран. При этом процент возвратов очень высок – более 98%.

Как работает Kiva

Kiva работает через партнеров, которые занимаются управлением кредитами в регионах – работают с местным населением, находят людей, которые нуждаются в помощи, оформляют и публикуют их профили и заявки на платформе Kiva.

Кредиторы – пользователи платформы – просматривают заявки, выбирают тех авторов, которых хотят поддержать, и дают кредиты от $25. Эти средства получает организация-партнер, которая затем передает их заемщику, а после того как заемщик возвращает средства, она передает их обратно Kiva, и они возвращаются на счет пользователя.

У организаций-партнеров существуют процентные ставки на покрытие операционных издержек и развитие новых инновационных направлений социального кредитования, а сама Kiva не берет комиссии за свои услуги – организация существует за счет поддержки от спонсоров.

Несмотря на такую непростую схему работы, Kiva добилась больших успехов в реализации своей миссии. Мы поговорили с Максом Мачкасау (в недавнем прошлом руководитель портфолио в Европе и Центральной Азии) о микрофинансировании, особенностях работы организации, роли организаций-партнеров, планах Kiva на будущее и о том, придет ли Kiva в Россию.

Е.И.: Расскажите, почему Kiva использует в своей деятельности модель микрофинансирования, а не другие формы помощи, например, пожертвования?

М.М.: Я думаю, что это первый вопрос многих пользователей и людей, которым интересно узнать, как работает такая модель. С точки зрения основателей компании и тех, кто сотрудничает с нами, модель безвозмездной помощи имеет свои рамки и ограничения. Как говорит пословица «Научи человека ловить рыбу, и он сам себя прокормит». Т.е. наша основная идея заключается в том, чтобы дать людям правильные условия и капитал, чтобы они смогли сами себе помочь. Дать им те инструменты – финансирование, информацию и поддержку, благодаря которым по истечении срока кредитования они смогут сами зарабатывать себе на жизнь.

Е.И.: Какие существуют преимущества и недостатки такой модели? Насколько она эффективна и может ли она действительно помочь в борьбе с бедностью? Существует довольно много критики по отношению к этому способу помогать.

М.М.: Да, мы тоже знаем, что эта модель не является идеальной, но мы смотрим на нее как на одну из возможных моделей, которая может принести позитивный эффект. В принципе, измерить финансовый и социальный эффект очень тяжело. Иногда такое исследование может занять много времени и стоить больше, чем сама сумма финансирования.

Как правило, мы принимаем доступ к финансированию как должное, но в ряде стран и регионов возможность взять деньги в кредит, тем более на стартовый капитал, особенно, например, для женщин и мигрантов, либо очень мала, либо совсем отсутствует. И здесь мы видим возможность дать людям шанс начать свой бизнес, основать какое-то свое предприятие и зарабатывать себе на жизнь.

Социальные предприятия, с которыми мы сейчас работаем, занимаются проектами совершенно различной специфики – от продажи ламп, заряжающихся от солнца, которые позволяют детям учиться в темное время суток после того, как они помогли родителям на ферме, до целого ряда продуктов кредитования. Например, Американский университет в Центральной Азии предоставляет беспроцентные кредиты для того сегмента талантливых студентов, которые не могли бы позволить себе обучение.

Специфика различная, но основной задачей является представление денежных средств на финансирование либо предпринимательской деятельности, либо образования, либо других проектов социальной направленности.

Е.И.: В чем вы видите основные слабые стороны микрофинансирования?

М.М.: Работая в одной стране, мы не можем сотрудничать со всеми местными организациями. Или, допустим, мы не можем поддерживать все направления деятельности. Т.е. охват не 100%. Поэтому иногда очень трудно принимать решения о том, как найти партнера в конкретной стране, который не только будет предоставлять техническую поддержку, но и социальная миссия которого совпадает с нашей.

Однако у нас уже разработан процесс исследования рынка, потребностей населения, специфики работы организаций, поэтому мы основываем свой выбор на достоверной информации. К сожалению, это не всегда эффективный метод, и в определенных регионах у нас на данный момент нет полного охвата.

Еще пока, к сожалению, стоимость микрофинансирования достаточно высока, особенно в развивающихся странах, в связи с тем, кто клиенты не имеют доступа к таким технологиям, как Интернет, иногда у них нет даже телефона. Поэтому процентные ставки, которые берут организации-партнеры, еще довольно высоки. В зависимости от региона они могут доходить до 10, 20, 30 и даже 40%. Но мы постоянно ведем работу, анализируем эти ставки и стараемся предоставить информацию нашим пользователям и объяснить, как и из каких компонентов образуются эти процентные ставки. Например, иногда в таких организациях кредитные специалисты должны ехать к заемщикам 2-4 часа на машине или мотоцикле, чтобы получить от них подпись. Это очень дорого, поэтому процентные ставки пока остаются высокими, хотя Kiva и другие организации с сильной социальной направленностью делают все для того, чтобы держать процентные ставки на самом низком уровне, который только возможен.

Е.И.: А нельзя решить проблему высоких процентных ставок ваших партнеров, исключив их из цепочки «пользователь-получатель»?

М.М.: Да, в теории это замечательная идея, которую мы не один раз рассматривали. К сожалению, в некоторых странах это совершенно невозможно – Kiva как организация не смогла бы работать в отдельных регионах или странах, потому что там есть какие-то свои этические, операционные моменты, административная составляющая. Мы эту проблему видим, но это индустрия, которая хорошо знает специфику своих регионов и своих клиентов, а контакт кредитного специалиста и заемщика – это очень важный элемент. Эти люди знают друг друга, они могут помочь каким-то советом, могут проконсультировать. Они очень хорошо знают бизнес своих клиентов.

В США и в Кении мы начали работу по программе, которая называетсяKiva Zip. Там немного другая система: через компьютер или мобильное устройство заемщик может получить деньги от кредиторов напрямую, по нулевой процентной ставке. Но пока из-за законодательных и технических моментов мы не смогли перенести эту модель на другие рынки.

Е.И.: А как пользователи, которые хотят помочь конкретному человеку, могут быть уверены в том, что их деньги получит именно он? Вы как-то контролируете работу ваших партнеров?

М.М.: У нас существует договор с каждым партнером. Процесс принятия партнерского соглашения, в принципе, довольно трудоемкий, и мы проводим обширное исследование, прежде чем принять организацию в партнеры. Мы стараемся лично знакомиться с менеджментом организации, с ее клиентами, узнавать, как у них все работает.

У нас существует система аудита – каждая партнерская организация раз в 12 или 18 месяцев проходит проверку. Мы выбираем любых 10 заемщиков за последний промежуток времени, и либо мы сами, либо наши волонтеры приезжают и общаются с этими заемщиками, задают им разные вопросы про их кредит, про работу с организацией и другие вопросы, которые позволяют нам понять, насколько их финансовая и личная жизнь улучшилась или осталась неизменной после использования кредита.

Конечно, каждого клиента мы просто не в состоянии проверить операционно, но посредством таких вот механизмов аудита и благодаря доверительным отношениям с партнерами мы можем дать нашим кредиторам уверенность, что их деньги идут именно тем людям, которых они выбрали.

Е.И.: А возможно ли узнать, что случилось с тем человеком, которому пользователь дал кредит? Помогло ли это ему?

М.М.: Да, это важная информация, и мы стараемся мотивировать наших партнеров, чтобы для каждого отдельно взятого заемщика они загружали так называемые «обновления клиента» – уведомления о том, как обстоят дела у заемщика, на что он использовал кредит, как развивается его проект. Для наших пользователей это является «социальной процентной ставкой» – не в денежном эквиваленте, а в том, что они что-то сделали позитивное и полезное.

Е.И.: Скажите, а есть ли у Kiva планы работать в России?

М.М.: Планы есть, нам бы очень хотелось и было бы интересно работать в России. Пока никаких предметных соглашений или подписанных контрактов нет, но я думаю, что это вопрос времени.

Е.И.: В чем вы видите основные проблемы работы в России?

М.М.: В принципе, мы не видим каких-то определенных качественных проблем. Я думаю, что это просто вложение ресурсов со стороны нашей организации и поиск партнеров в России, которые будут близки нам по миссии и по фокусу своей деятельности. Например, стартап-кредиты на развитие индивидуального бизнеса, кредиты на закупку оборудования, на помощь студентам из малоимущих семей. Еще нам очень интересно поддерживать индивидуальные фермерские хозяйства в регионах. Специфика очень похожа на то, что мы делаем в других странах. Единственное, чего бы нам не хотелось делать, – это финансировать потребительские кредиты. Потому что с точки зрения социальной направленности такие кредиты не пользуются популярностью и не очень интересны нашим кредиторам.

Е.И.: Но если говорить о помощи людям из отдаленных регионов и деревень, то там очень часто проблема заключается в том, что у людей нет Интернета, они не умеют им пользоваться. И им, вероятно, сложно будет объяснить, как работает Kiva, что кто-то из другой страны дает им деньги по Интернету.

М.М.: Именно поэтому работа через локальную организацию очень важна. Наличие у заемщика Интернета не столь важно. Но должна быть организация, которая понимает нашу социальную направленность и работает с той группой клиентов, которую нашим кредиторам было бы интересно финансировать.

Нам бы хотелось, чтобы организация предоставляла определенные образовательные материалы и услуги заемщикам, имела возможность их консультировать по вопросам создания и ведения их бизнеса, может быть, помогла бы им с дистрибьюцией товаров. И, главное, могла им объяснить все про принцип работы Kiva и сбор информации. Потому что каждый заемщик должен дать согласие на то, чтобы его информация использовалась на сайте. Если такого согласия нет, мы не вправе использовать его данные – имя, фотографию, историю и т.д.

Поэтому должен быть партнер, которому мы доверяем и который может донести до клиента всю необходимую информацию. В этом и заключается ключевая роль организаций-партнеров.

Е.И.: А кто может выступать в роли партнерских организаций?

М.М.: Это могут быть микрофинансовые институты, кредитные союзы, любые предпринимательства социальной направленности, если у них есть кредитная программа. В принципе, профиль организации может быть каким угодно, если выполняются требования – у нас на сайте есть руководство для потенциальных партнеров, и есть онлайн форма заявки, которую партнерская организация заполняет. Этот процесс стандартен для всех регионов. После того как организация подает заявку, мы уже начинаем с ней вести диалог о требованиях и ожиданиях с обеих сторон.

Е.И.: Но пока потенциальных партнеров в России у вас нет?

М.М.: Пока что нет, на данном этапе мы разговариваем с некоторыми организациями, стараемся понять специфику работы в России, понять, что нужно нам и что нужно организации-партнеру. Мы изучаем индустрию, чтобы работать с организациями, которые заинтересованы не только в финансовом компоненте, но и в социально ориентированном компоненте тоже.

Е.И.: Расскажите, какие планы у Kiva на будущее?

М.М.: Планы очень амбициозные. Мы сейчас работаем в 79 странах и всегда заинтересованы в поиске новых возможностей для работы в новых регионах. Мы тесно работаем с нашими партнерами над созданием новых социально ориентированных кредитных продуктов, которые будут пользоваться спросом, а также мы разрабатываем платформу Zip для кредитования напрямую.

Мы также работаем с организациями и корпорациями, использующими платформу Kiva для того, чтобы мотивировать своих сотрудников помогать другим людям в разных странах. Например, совсем недавно мы работали с организацией Hewlett-Packard, которая выдала всем своим сотрудникам, а их больше 100 тысяч по всему миру, подарочные сертификаты Kiva, с помощью которых можно было дать кредит 25 долларов любому заемщику. Kiva успешно продемонстрировала, что может быть одним из инструментов, позволяющих реализовать программу социальной ответственности компании.

Если вы заинтересовались деятельностью Kiva, вы можете найти более подробную информацию на сайте kiva.org, а также узнать о волонтерской программеKiva Fellows.